十四家银行如何看待加密货币的未来:机遇与挑

近年来,加密货币的快速发展引起了全球金融市场的广泛关注。许多传统银行逐渐意识到,加密货币不仅仅是一个金融科技的新兴领域,它可能会改变我们对货币、支付和投资的基本理解。在这篇文章中,我们将深入探讨十四家银行对加密货币的态度、所面临的机遇与挑战,以及它们在这一新兴领域中的角色和战略。

一、加密货币的基本概念

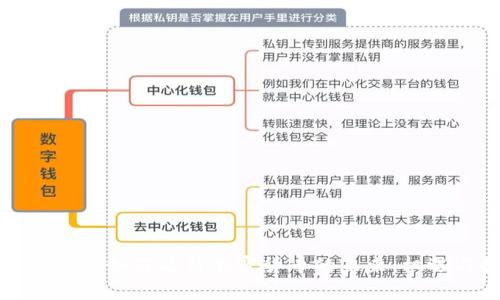

在讨论银行与加密货币的关系之前,首先需要理解什么是加密货币。加密货币是一种数字或虚拟货币,基于区块链技术,用于确保交易的安全和透明。比特币作为第一种加密货币自2009年诞生以来,逐渐被更广泛的公众所接受,并催生了数千种其他加密货币,例如以太坊、瑞波币等。

与传统银行系统相比,加密货币的主要优势在于去中心化、匿名性和全球性。用户可以在没有中介的情况下进行交易,降低了交易成本。同时,由于区块链技术的透明性,所有交易均可被验证和记录,这大大降低了欺诈的风险。

二、银行为何关注加密货币

银行对加密货币的关注可以归结为几个方面。首先,加密货币作为一种新兴资产,有潜力吸引大量投资者。随着越来越多的人开始投资比特币、以太坊等数字货币,银行如果能够将这些产品整合到其投资产品线中,将有助于吸引新客户。

其次,加密货币提供的技术优势使得传统金融机构看到了提高效率的机会。例如,区块链技术可以减少跨境支付的时间和成本,这对许多需要进行国际交易的银行来说,是一个具有吸引力的功能。

最后,随着监管的逐步完善和市场需求的上升,银行将面临与加密货币相关的合规压力。从而促使银行不得不重新审视其业务模式,并适应新的市场环境。

三、十四家银行的实际案例

回顾全球范围内的银行,我们发现已经有多家银行开始积极探索与加密货币相关的业务。以下是十四家代表性银行对加密货币不同态度和举措的分析:

1. 高盛(Goldman Sachs)

高盛作为全球领先的投资银行,已开始为客户提供加密货币交易的相关服务。其不仅设立了专门的加密货币交易部门,还在探索与数字资产交易平台合作的可能性。

2. 摩根大通(JPMorgan Chase)

摩根大通在加密货币领域的探索相对较早,其创始人杰米·戴蒙(Jamie Dimon)曾公开对比特币表示怀疑,但后来开始推出自己的数字货币“JPM Coin”,用于促进机构之间的支付。

3. 花旗银行(Citibank)

花旗银行成立了专门的数字货币和区块链团队,正在研究如何将这些新技术应用于传统银行体系中,以提高效率和安全性。

4. 汇丰银行(HSBC)

汇丰银行较为谨慎,但也在探索如何将区块链技术应用于贸易融资中,从而改善其传统业务流程。

5. 巴克莱银行(Barclays)

巴克莱银行参与了多个加密货币项目的投资,旨在探索未来的数字货币监管和市场。

6. 渣打银行(Standard Chartered)

渣打银行正在开发自己的加密货币平台,并在全球范围内促进加密货币交易。

7. 法国巴黎银行(BNP Paribas)

BNP Paribas正在结合区块链开发新产品,以其自身的交易和清算流程。

8. 德意志银行(Deutsche Bank)

德意志银行在其市场研究中已开始讨论加密货币的潜在价值,计划在未来提供相关的投资产品。

9. 瑞士银行(UBS)

瑞士银行在行业内较为领先,已与多个初创企业合作,探索加密货币的潜在应用。

10. 日本瑞穗银行(Mizuho Bank)

瑞穗银行推出了与数字货币相关的金融服务,旨在吸引年轻的数字资产投资者。

11. 新加坡大华银行(OCBC Bank)

新加坡大华银行通过其数字金融平台,提供加密货币的交易服务,并积极培育金融科技生态。

12. 交通银行(China Communications Bank)

作为中国的一家国有银行,交通银行对数字货币表现出浓厚的兴趣,正在与监管机构沟通以开发相关金融产品。

13. 邮储银行(Postal Savings Bank of China)

邮储银行也开始在加密货币领域试水,寻求与技术公司合作,利用区块链技术提升服务水平。

14. 央行数字货币(CBDCs)

许多中央银行正在考虑发行自己的数字货币(CBDCs),虽然它们不属于传统意义上的加密货币,但与加密货币的生态系统密切相关。

四、面对的机遇

银行在加密货币领域所面临的机遇主要体现在以下几个方面:

1. 扩大客户基础

随着越来越多的人开始参与加密货币投资,银行可以借此机会吸引年轻一代客户。通过创建用户友好的投资平台,银行能够更好地服务于这些新兴客户群体。

2. 创新金融产品线

加密货币的兴起使得银行能够推出新的金融产品,例如,加密资产的相关基金、交易所交易基金(ETFs)和衍生品等。这将丰富银行的产品线,提高盈利能力。

3. 传统业务流程

借助区块链技术,银行能够改善其操作的透明度和安全性。在跨境支付、清算和结算等方面,加密货币可以显著降低操作成本。

4. 开拓合作新模式

许多银行正在与科技公司和初创企业合作,共同探索加密货币领域的潜力。这种合作将创新和灵活性带入传统银行业务,让银行能够快速适应市场变化。

五、面临的挑战

尽管加密货币带来了诸多机遇,但银行在进入这一新兴领域时也面临不少挑战:

1. 法规和合规问题

加密货币市场的监管环境仍不完善,各国的立法和政策差异很大,银行在开展相关业务时必须确保遵循当地法律法规。这使得许多银行在制定战略时,必须考虑合规性的问题。

2. 安全风险

加密货币市场一直以来伴随着安全风险,包括黑客攻击、交易所破产等事件频繁发生。银行需要为其客户提供安全的服务,并防范这些潜在威胁。

3. 市场波动和风险管理

加密货币的市场波动性极大,使得风险管理变得尤为重要。银行必须找到有效的方法来评估和管理这一新资产类别的风险,以及如何向客户提供合适的风险补偿方案。

4. 客户教育和接受度

许多客户对加密货币仍持有保留态度,银行需要投入资源进行教育和宣传,帮助客户理解加密货币的价值和潜力,以促进他们的投资意愿。

六、总结

十四家银行对加密货币的态度和举措彰显了全球金融行业对这一新兴领域的关注与探索。尽管面临诸多挑战,但银行在加密货币领域的机遇也同样显著。随着技术的进步和监管的逐渐完善,银行和加密货币之间的关系将更加紧密。未来的金融市场可能会因为这些变化而变得更加多元化、透明和全球化。

七、相关问题探讨

为了进一步理解银行与加密货币之间的复杂关系,我们提出以下三个问题进行深入探讨:

1. 银行如何应对加密货币的波动性?

加密货币市场的特性使得波动性格外明显。作为金融机构,银行需要制定相应策略来管理这种波动性,以减少对客户的负面影响。实现这一点的关键在于建立健全的风险管理框架,能够实时监控市场变化,及时做出决策。

银行可以通过多样化投资组合来减轻单一资产类别波动对总体业绩的影响。同时,银行还可利用衍生品来为客户提供对冲风险的工具,比如设计与加密货币相关的期权合约,以为客户的投资保驾护航。

此外,进行客户教育也是银行降低市场波动影响的一个重要方面。通过向客户提供相关风险信息和市场分析,银行可以帮助客户更好地理解加密货币的投资价值和潜在风险,从而做出更为明智的投资选择。

2. 加密货币的未来趋势是什么?

随着技术的快速发展,加密货币的未来无疑会持续吸引广泛关注。一方面,中央银行数字货币(CBDCs)的推出预计将对加密货币市场产生重大影响。CBDCs的出现不仅可能会为稳定的数字货币建立基础,还将在监管方面为加密货币的采用提供规范。

另一方面,去中心化金融(DeFi)的兴起让加密货币的应用场景逐渐丰富,从借贷、交易到保险等,去中心化金融都在不断尝试。银行在这方面面临机遇,可以通过与DeFi平台合作,借此扩大业务范围并获取新客户。

最后,随着Web3.0的不断推进,加密货币有望在数位身份、数据所有权和合约执行等方面发挥关键作用,从而在推动数字经济转型中占据重要地位。

3. 银行是否会完全拥抱加密货币?

对于这个问题,答案可能会因银行不同而有所差异。一些银行已经开始拥抱加密货币,并尝试将其整合到自己的服务中,例如推出相关产品和交易服务。而另一些银行则可能会因面临的监管压力、安全问题及对客户的教育等方面的考虑,采取更为谨慎的态度。

总的来看,尽管完全拥抱加密货币的趋势不尽相同,但可以预见的是,未来的银行一定会在某种形式上与加密货币融合。随着市场成熟度的提升,监管制度的完善以及技术的进一步发展,传统银行和加密货币之间的关系将会不断演进。

综上所述,围绕加密货币的这一话题,银行和金融机构需要保持灵活性,适时调整策略,以在快速变化的市场中占得先机。